多美滋中国业绩一落千丈 达能出售多美滋中国意在蒙牛

多美滋中国业绩一落千丈

根据公告,买卖各方已经在12月1日签订意向股权转让协议。包括商标、专利在内的多美滋中国全部股权将以12.3亿港元的价格出售,全部现金支付交割后,多美滋中国将成为雅士利的间接全资附属公司。此项交易尚待相关政府部门和雅士利股东批准后生效。

达能和雅士利有关负责人表示,按照之前的协议,达能将使用转让多美滋中国股权所得收益,通过中粮乳业投资有限公司认购蒙牛定向增发的不超过2%的股份。

这则公告首次曝光多美滋中国的业绩。数据显示,多美滋中国的净销售额从2012年财务年度的57.33亿元直接下降至2014财年的13.19亿元;净利润2012年还是7.65亿元,而2013年迅速下跌并巨亏6.42亿元,到了2014年亏损继续扩大至7.71亿元。

而让多美滋在短短时间内从无限风光走向没落还是因为2013年8月发生的一起乌龙事件。当年,多家奶粉企业卷入全球最大奶粉供应商恒天然肉毒杆菌事件,尽管此事后来被证实为乌龙事件,但是对多美滋的销售却产生了巨大影响;祸不单行,随后多美滋又被爆出用金钱收买医护人员,用奶粉喂养出生婴儿。多美滋中国业务自此一蹶不振。

尽管多美滋采取了多种救市举措,譬如升级配方不仅不提价,反而大幅降价,但实际收效并不明显。

雅士利为何要买亏损业务

公告显示,截至2014年底,多美滋中国的总资产价值和净资产价值分别大约为5.25亿元和-10.51亿元。一家净资产为负数且又连年亏损的多美滋中国,雅士利为何要花12.3亿港元去收购?

对此,雅士利有关负责人回复记者表示,双方考虑了多美滋中国的业务前景、财务状态及表现、股权转让协议、专利许可协议、商标许可及商标转让协议等项下交易预计给集团带来的裨益、雅士利与多美滋未来的协同效应等因素,认为符合股东整体利益。

雅士利还列举了收购多美滋的多种好处:尽管恒天然事件造成业绩下滑,但是“多美滋”在中国仍享有较高的知名度,获得了一、二线城市消费者的认可,尤是华东地区的一、二线城市。而目前由于受到其品牌的限制,雅士利集团在该等城市的市场份额相对较低。在交割后,雅士利集团将获得多美滋中国专注于一、二线城市的销售网络。

雅士利还表示,此次收购能够帮助雅士利优化生产网络并降低生产成本,帮助雅士利生产出高质量的婴幼儿配方奶粉。另外雅士利将能获得达能在研发方面的支持,从而增强雅士利的研发能力;还有收购能丰富雅士利的产品组合。

>>分析

蒙牛整合雅士利难见曙光

雅士利是否有整合多美滋中国的能力,还是颇让外界质疑。乳业专家王丁棉表示,这其实是三家在玩的一个资本“过家家”游戏,首先,雅士利整合多美滋前景不佳,达能出售多美滋给雅士利真正打的是蒙牛的主意。

2013年5月,达能首次成为蒙牛乳业的股东;2014年,达能增持蒙牛股份至9.9%成为蒙牛第二大股东。与此同时,2013年蒙牛以超过百亿元巨资收购雅士利;而在2014年10月,达能又耗资44亿港元成为雅士利第二大股东,持股比例25%,大股东蒙牛持股51%。

蒙牛收购雅士利两年多来,雅士利业绩表现也是连年下滑,就在前不久,雅士利发布的盈利预警显示,今年该集团的净利同比将减少约55%。

蒙牛整合雅士利、多美滋中国显然是想弥补自己的奶粉短板,但是自身业绩都在不断下滑的雅士利对多美滋能否有回天之术?对此王丁棉表示不看好。

“出售多美滋中国业务,作为雅士利第二大股东的达能还是拥有多美滋中国的股权”,王丁棉表示,达能将多美滋中国出售给雅士利,不仅甩掉一个包袱,借助蒙牛在中国品牌知名度,也算是为多美滋在中国找到了一个靠山。而达能又能借此增持蒙牛股权,对于一直觊觎中国市场的达能来说是一个很好的买卖。

更值得注意的是,今年7月份三方宣布此项交易意向时,达能表示将用收购对价购买不超过蒙牛2%股权,当时蒙牛总市值746亿港元左右,2%的股权比例对应市值大约15亿港元。而昨天,蒙牛的总市值为484亿港元左右,2%股权比例对应市值也就9.16亿港元。那么此次达能将用多少资金来增持蒙牛2%股权?对此,达能方面则表示:具体用多少资金视市场情况而定,目前说不上来。

[责任编辑:]

相关阅读

- (2015-07-27)达能甩卖多美滋中国业务

- (2016-05-11)巨亏多美滋“卖身”雅士利

- (2014-06-21)2014中国金博宝188官网注册 诚信宣言大会暨首届食品诚信联盟峰会

- (2014-07-10)伊利上榜:中国乳企首次进入全球10强

- (2014-07-15)2014年中国食品饮料大会

开拓科技创新,撬动橡塑业高质量发展

开拓科技创新,撬动橡塑业高质量发展

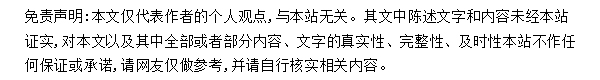

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

《金博宝188官网注册 最佳实践白皮书(2021-2022年)》四大主题发布

《金博宝188官网注册 最佳实践白皮书(2021-2022年)》四大主题发布

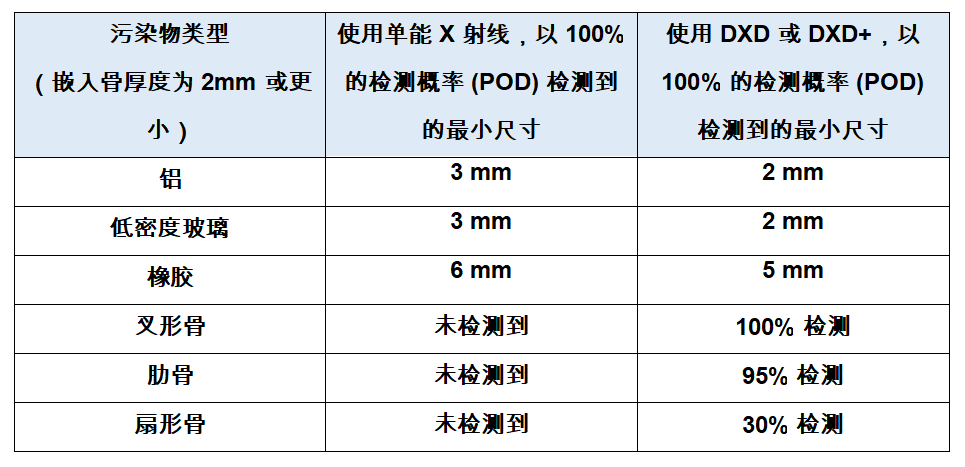

挪帝克开设京东旗舰店 与京东全球购达成战略合作

挪帝克开设京东旗舰店 与京东全球购达成战略合作

2019《金博宝188官网注册 导刊》杂志订阅返百元红包!

2019《金博宝188官网注册 导刊》杂志订阅返百元红包!

METTLER TOLEDO将在Interpack上展示能够提高食品生

METTLER TOLEDO将在Interpack上展示能够提高食品生 《食品行业科技创新白皮书》重磅发布!

《食品行业科技创新白皮书》重磅发布! 沃尔玛金博宝188官网注册 协作中心首次发布《愿景报告》

沃尔玛金博宝188官网注册 协作中心首次发布《愿景报告》 全球食品创新平台第五期项目甄选火热展开

全球食品创新平台第五期项目甄选火热展开

参与评论