国产与进口葡萄酒的力量对抗,国内市场究竟“鹿死谁手”

中国的葡萄酒市场目前的形式像乱象丛生,自去年开始一直呈现下滑趋势, 数据显示,2000-2013年,中国葡萄酒行业总需求从42.5亿元增长至408.17亿元,增长了近9倍,2010年中国上市葡萄酒公司市场份额为33%,到了2012年则降到了25%,2013年进一步下降到20%。数据确认了中国葡萄酒行业出现了龙头公司影响力下降,产业集中度降低,寡头化程度弱化,市场结构离散化。导致国产葡萄酒龙头份额下降的原因是海外葡萄酒的大量进口,那么,在国内葡萄酒市场中,国产葡萄酒与进口葡萄酒的对抗,最终谁会赢得市场?

一、今年第一季度中国进口葡萄酒形态解析

1、瓶装酒:总体呈现明显的下滑趋势

2014年第一季度中国进口瓶装葡萄酒总量同比下滑18.4%,总价值同比下滑19.8%,主要原因可能是由于中国经济的下滑以及打击公款消费的影响.

中国进口葡萄酒最多的15个国家绝大多数在2014年第一季度都呈现出下滑趋势,比如幅度最高的南非下滑了40.9%,阿根廷下滑了40.4%.法国也下滑了28.2%.但是,智利出现”逆生长”,降反增,同比上升了20.5%.

这三个国家的下滑幅度同时超过了平均水平.这也许表明在经济因素之外,消费者选择的增多,进口市场的竞争,可能也分流了这些国家的一些消费量.法国依旧是中国进口瓶装酒市场的绝对王者,但是已经出现危险信号,市场占有率同比下滑了6.5%。

法国总体市场份额为40.2%,去年同期为46.7%。紧随其后的是智利、西班牙和澳大利亚,市场份额分别是13.6%、12.7%和12.5%。其中,智利和西班牙分别同比增加了4.4%和2.2%,澳大利亚持平。

2、散装酒市场:同样出现了下滑趋势,而且大于瓶装市场的下滑幅度

中国进口散装酒总量下滑了29.1%,总金额下滑了47.9%。西班牙散装酒表现强劲,出现了4.7%的增长。中国进口的法国散装酒下滑了66.5%,幅度惊人。智利下滑了26.9%,美国下滑了40.8%。智利占据了中国进口散装酒市场的74.2%。

中国散装酒市场的集中度非常高,在以数量测度的市场份额上,占比超过1%的只有6个国家,分别是智利74.2%、西班牙9.5%、美国5.5%、澳大利亚5.2%、法国2.4%以及南非1.1%。

3、平均单价

A.中国进口瓶装酒平均单价最高的国家是加拿大,11.7美元每升,第二位的是新西兰,大约10.8美元每升;法国为5.2美元每升。

B.中国进口散装酒平均单价

中国进口散装酒最高的国家是德国,大约为3.1美元每升;其次是意大利和加拿大,分别是2.8美元和2.7美元。

据相关数据显示,中国没有从新西兰进口散装酒的记录。

二、未来中国葡萄酒市场分析:困境与机遇并存

1、低谷是高峰的起点

前几年国内葡萄酒的非理性投资热,经销商过度进口导致渠道库存压力大,进口积极性明显减少。加之受中央限制“三公消费”政策的影响,国内相关消费需求减弱,中国葡萄酒市场陷入低迷。笔者认为,低谷是高峰的起点,所有的高峰都是从最低点开始慢慢攀升。尽管现在市场形势不理想,但又何尝不是一种挑战和机遇呢。

2、企业重整,适者生存

“物竞天择,适者生存”这是世间万物生存的不二法则。2013年以来,中国葡萄酒市场开始走向回落。面对当前的市场状况,各地的酒商酒企需对自身进行调整,以适应当前的新市场环境、新消费趋势及新购买方式,满足新的消费需求。市场就像一个“大筛子”,劣质的、基础弱的品牌将成为市场的遗弃者。

3、年轻群体成消费主力

随着中国市场的变化,新的消费趋势正在形成,新的消费群体也逐渐显露。因受到限制“三公消费”等政策影响,中国葡萄酒市场格局出现新的变化,中国的个人消费能力在迅速显现。个人消费市场主力消费群是年轻人,他们将会是未来一段时间中国葡萄酒消费的主力军。

【拓展阅读】

一、行业预测:帕克对2014年葡萄酒行业15大预测

1. 消费者越来越反感来自普通年份的高价葡萄酒,如欧洲的2011、2012和2013年份。

2. 加州将从2012和2013年份中受益,2012年和2013年加州葡萄产量喜人,质量优异。

3. 大多数高品质的葡萄酒都不加任何添加剂,那些谎称为“自然”或者“正宗”的葡萄酒将会被曝光为假酒。

4. 阿根廷依旧擅长酿制马尔贝克(Malbec)和特浓情(Torrontes)葡萄酒。

5. 西班牙、意大利南部和法国将成为价格在20美元以下的高品质葡萄酒的出产国。

6. 黑品乐(Pinot Noir)爱好者将疯狂追逐2012年俄勒冈州和2012年及2013年加州的黑品乐葡萄酒。

7. 专业和杰出的葡萄酒从业人员将取代假内行,影响葡萄酒世界的发展。

8. 假酒问题依旧存在,而某些拍卖行将依旧对假酒危险信号置之不理。

9. 取酒神器Coravin将使得我们饮用稀少珍贵的葡萄酒的方式发生重大变更。

10. 最终,政府将会要求所有葡萄酒酒标标上卡路里和成分等信息。

11. 葡萄酒博客网站依旧很难盈利,但会赢得尊重。

12. 葡萄酒消费者开始寻求新的体验,新兴葡萄酒产区将获得消费者的支持。

13. 由于很多餐厅酒水价格过高,允许自带酒水的高质量的小酒馆将呈爆发式增长。

14. 快餐车将越来越多,快餐车上将有韩国、墨西哥、南美和亚洲等各地特色相融合的食品。

15. 普洛赛克(Prosecco)和卡瓦(Cava)起泡酒将“侵蚀”香槟所拥有的光环与利润。

二、国产葡萄酒业绩下滑状态分析

1、市场份额持续萎缩

数据显示,2000-2013年,中国葡萄酒行业总需求从42.5亿元增长至408.17亿元,增长了近9倍,2010年中国上市葡萄酒公司市场份额为33%,到了2012年则降到了25%,2013年进一步下降到20%。数据确认了中国葡萄酒行业出现了龙头公司影响力下降,产业集中度降低,寡头化程度弱化,市场结构离散化。那么,市场的巨大增量被谁占据了?

导致国产葡萄酒龙头份额下降的原因是海外葡萄酒的大量进口,它分散了中国葡萄酒市场需求,使中国的龙头企业无法扩大市场份额。为什么中国本土葡萄酒企业眼巴巴地看着进口葡萄酒蚕食市场,却没有办法抑制?原因在于,一是葡萄酒便于贸易;二是海外葡萄酒整体产量巨大;三是海外葡萄酒生产企业占有葡萄酒文化的制高点。

葡萄酒不像啤酒,后者售价不高,长途运输的费用就超过了酒的价格,所以啤酒是不能长途运输进行跨区域贸易的。葡萄酒恰恰相反,价格较高,跨国贸易的运输成本占酒价的比例可以忽略不计,而且葡萄酒便于运输,不会长期形成封闭的区域市场,哪里有需求,供给就会涌入哪里。这样的产品特征和价格特征决定了葡萄酒市场是在大范围跨国贸易为基础上的全球统一市场。

2、进口酒一再蚕食市场

海外葡萄酒产业已经经历了数百年的发展,产量巨大,实力强劲。以法国、意大利、德国为代表的欧洲葡萄酒生产商,合计产量是中国本土产量的10倍以上。海外葡萄酒产能巨大且过剩,此时中国经济发展导致葡萄酒需求增长,吸引海外巨头涌入。

另外,葡萄酒是舶来品,葡萄酒文化的大旗在海外企业手中,这也促使西方葡萄酒容易进入中国。与此同时,海外的烈性酒较少进入中国。白酒作为烈性酒,文化本源在中国,海外的烈性酒没有文化优势,从而不易打开中国市场。

本土葡萄酒企业的竞争优势得益于对中国葡萄酒兴起的提前发现和尽早布局。在国际企业未给予关注的情况下,本土葡萄酒企业抓住了市场先机,对本土需求充分满足,构建起本土企业在中国市场的经营优势和品牌优势。然而这样的优势是在国际供应商没有参与到中国葡萄酒市场竞争的情况下实现的,必然要经历一个与全球统一的葡萄酒市场融合的过程。随着中国市场对葡萄酒需求的强劲,刺激了越来越多的国际葡萄酒企业进入中国,加大在中国市场的布局,从而对中国市场格局的瓜分和影响越来越强烈。在这种产业背景下,目前出现了以张裕为代表的中国葡萄酒本土企业市场份额持续下降,影响力弱化,实质是葡萄酒构建统一的全球大市场导致的必然结果。

3、全球统一市场下竞争将加剧

中国本土葡萄酒生产企业目前所受到的挑战是深层次、结构性的。一些观点认为海外葡萄酒对本土葡萄酒企业的冲击已终结,可能过于乐观。海外葡萄酒占全世界葡萄酒产量的90%,但目前只占中国市场的25%,这两组数据是不协调的。只有在海外和本土葡萄酒各自的市场份额与它们的产能与品牌质量相一致的情况下,海外葡萄酒对中国本土葡萄酒的冲击才能终结。中国葡萄酒市场的格局之变才刚刚开始,以张裕为代表的中国葡萄酒企业所占份额减少、收入萎缩将会进一步延续,且最终何时终结暂时无法确定。

中国本土葡萄酒企业因为海外葡萄酒厂全面入侵出现的市场份额下降和增长乏力,揭示了一个普遍的经济规律:能进行跨国贸易的商品最终一定会形成全球统一的单一市场。因为某种原因,比如政策封闭,或者特定地域的需求规模尚不够大未引起主要企业关注,从而在局部的封闭市场上形成本土企业的竞争优势,一定是短期的。全球统一市场最终对封闭的市场格局产生冲击,在封闭市场形成的竞争格局与竞争优势最终必然要纳入到全球竞争格局下,形成全球统一市场,建立起全球统一市场下的新的竞争格局和竞争优势。

[责任编辑:]

相关阅读

- (2015-03-20)检疫证明被曝随便开 国产品牌再陷信任危机

- (2016-08-31)京东携手圣迪乐村 国产鸡蛋品牌化加速

- (2017-03-22)用责任汇聚诚信的力量

- (2018-04-09)临渊慕鱼有思想 快检培训聚力量

- (2018-07-30)凝聚社会大力量 筑牢食安之底线

开拓科技创新,撬动橡塑业高质量发展

开拓科技创新,撬动橡塑业高质量发展

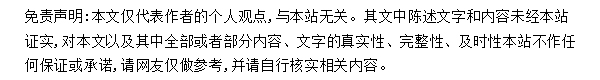

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

《金博宝188官网注册 最佳实践白皮书(2021-2022年)》四大主题发布

《金博宝188官网注册 最佳实践白皮书(2021-2022年)》四大主题发布

挪帝克开设京东旗舰店 与京东全球购达成战略合作

挪帝克开设京东旗舰店 与京东全球购达成战略合作

2019《金博宝188官网注册 导刊》杂志订阅返百元红包!

2019《金博宝188官网注册 导刊》杂志订阅返百元红包!

METTLER TOLEDO将在Interpack上展示能够提高食品生

METTLER TOLEDO将在Interpack上展示能够提高食品生 《食品行业科技创新白皮书》重磅发布!

《食品行业科技创新白皮书》重磅发布! 沃尔玛金博宝188官网注册 协作中心首次发布《愿景报告》

沃尔玛金博宝188官网注册 协作中心首次发布《愿景报告》 全球食品创新平台第五期项目甄选火热展开

全球食品创新平台第五期项目甄选火热展开

参与评论